|

近日,先声药业公布2023年业绩预告。公告显示,预计2023财政年度收入约人民币65.78亿元至66.38亿元,相比2022财政年度增长约4.0%至5.0%;年度归属于本公司权益股东的利润约人民币6.85亿元至7.45亿元,相比2022财政年度下降约20.0%至26.4%。

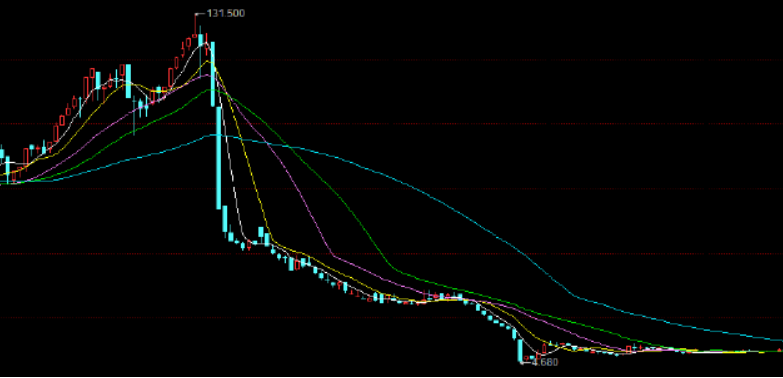

随着估值泡沫的破灭,思路迪医药股价持续下跌,首先于2023年7月18日至24日,4个交易日内狂跌近60%。随后股价持续阴跌,截至发稿报6.29港元/股,总市值仅剩16.27亿元,不足巅峰期的零头。

利润变动原因主要为思路迪医药(3D Medicines Inc.)股份公允价值变动,预计2023财政年度录得以公允价值计量且其变动计入损益的金融资产已实现及未实现亏损税前净额约人民币7.42亿元,而相关投资在2022年仍录得收益税前净额约3.94亿元。

据悉,恩沃利单抗注射液是全球首款可皮下注射的PD-L1抑制剂,对应适应症为既往接受过治疗的微卫星不稳定性高(MSI-H)/错配修复缺陷(dMMR)晚期实体瘤,具备给药时间短、安全性良好等差异化优势。

手握潜力品种,思路迪医药股价为何一路狂泻,甚至将先声药业的全年业绩带崩?故事还要从头说起。

凭借恩沃利单抗这一合作品种,思路迪医药于2022年12月15日成功登陆港交所主板,随后股价持续上升,于2023年7月13日达到历史高点131.5港元/股,市值一度超过330亿港元。

然而,正如我们在《思路迪医药4天狂跌近60%:高位配股+解禁来临,靠License-in撑起的泡沫割了谁的韭菜?》一文中提到的,思路迪医药本身距离上市最近的数款在研管线均为外部直接引入,自研管线均处在临床I期或临床前研发阶段,自身的研发能力并未得到有效论证。

相比于Biotech,思路迪医药更像是一个依靠License-in打动资本市场的医药商人角色。彼时,思路迪医药仅持有恩沃利单抗一款商业化产品,仅拥有其49%除商业服务费后的利润份额,但市值已是原研厂家康宁杰瑞的三倍。

首先从IPO募资额看,思路迪医药IPO发行价为24.98港元,发行1676.5万股,融资4.19亿港元。其中,净融资额2.62亿港元,承销等费用则高达1.57亿港元,占总融资额比例高达37.6%。承销保荐费用在2022年以后港股上市的生物医药公司中排名第4,但募资额显著低于其他公司。畸高的保荐费用是否是中介结构索要的“风险溢价”?

从业绩表现看,恩沃利单抗尽管已步入商业化,但思路迪医药至今仍陷入持续亏损,后续管线研发进度也难言理想。好消息是,1月24日,思路迪医药及康宁杰瑞与Glenmark订立许可(金麒麟分析师)协议,授予其在印度、亚太区、中东及非洲、俄罗斯、独立国家联合体及拉丁美洲开发恩沃利单抗,以在该地区实现肿瘤所有使用领域的商业化。

公告显示,通过该次许可协议,思路迪医药及康宁杰瑞将共计获得约7亿美元的首付款。公告并未明确双方分成比例,如按之前约定的49%份额计算,思路迪医药将获得约25亿元的首付款收入。

|